Der größte Teil der Musiknachfrage in Deutschland geht von privaten Haushalten aus, die im Jahr 2016 für Musik insgesamt rund 6,7 Milliarden Euro ausgegeben haben – etwa sechs Prozent ihrer gesamten Aufwendungen für Freizeit, Bildung und Unterhaltung. In dem Betrag sind nicht nur Ausgaben für verschiedene Formen der Musikrezeption (Konzerte, Tonträger bzw. digitale Musikprodukte) enthalten, sondern auch für Produkte und Dienstleistungen, die für das aktive Musizieren benötigt werden: Noten, Musikinstrumente und Musikunterricht. Hierfür wurden 2016 etwa 2,4 Milliarden Euro ausgegeben; zwei Drittel der Nachfrage (4,3 Milliarden Euro) betrafen hingegen die Musikrezeption. [1]

Musik wird aber auch von Unternehmen außerhalb der Musikwirtschaft als Input für eigene Produkte nachgefragt; sie ist beispielsweise für die meisten Radioprogramme, Kino- und Fernsehfilme, Werbefilme oder Computerspiele unverzichtbar. Die Größenordnung der Unternehmensnachfrage nach Musik (überwiegend Musikaufnahmen) lässt sich aus den Einnahmeströmen der beiden großen Verwertungsgesellschaften ablesen. So betrugen die Rechteeinnahmen der Gesellschaft für musikalische Aufführungs- und mechanische Vervielfältigungsrechte (GEMA) und der Gesellschaft zur Verwertung von Leistungsschutzrechten (GVL) aus dem In- und Ausland im Jahr 2016 zusammen rund 1,2 Milliarden Euro. Davon kam etwas mehr als ein Drittel aus dem sogenannten Zweitrechtemarkt, d. h. von Unternehmen, die Musikaufnahmen für ihre Geschäftsmodelle weiterverwerten (Radio- und TV-Veranstalter, Film- und Werbefilmhersteller, Diskotheken etc.).

Zur Musikwirtschaft zählen alle erwerbswirtschaftlichen Unternehmen (einschließlich Selbstständige), deren Aktivitäten zur Befriedigung dieser Haushalts- und Unternehmensnachfrage nach Musik beitragen. Geprägt wird die Musikwirtschaft von drei grundlegenden Merkmalen:

- Ein erheblicher Teil des Gesamtangebots vor allem in den Bereichen Musikunterricht und Live-Konzerte wird von gemeinnützigen, öffentlich finanzierten Einrichtungen produziert. Nach Daten der vom Deutschen Bühnenverein veröffentlichten Theaterstatistik und nach Angaben des Verbands deutscher Musikschulen (VdM) erzielte der öffentliche Sektor im Jahr 2016 Gesamteinnahmen von 2,7 Milliarden Euro, zwei Drittel davon als öffentliche Zuschüsse. Dies entspricht rund einem Viertel der Gesamtumsätze aller privaten Musikunternehmen. Die rund 47.000 Beschäftigten in den öffentlich finanzierten Theatern, Orchestern und Musikschulen entsprachen etwas mehr als einem Drittel der in den privaten Unternehmen der Musikwirtschaft Tätigen. [2] Nach den Konventionen der Wirtschaftsstatistik werden sie jedoch nicht zur Musikwirtschaft gerechnet.

- Die Musikwirtschaft in Deutschland besteht fast ausschließlich aus kleinen und mittleren sowie Kleinstunternehmen (Solo-Selbstständige ohne Angestellte). Nur sehr wenige Unternehmen erreichen Jahresumsätze von 50 Millionen Euro und mehr. Zu letzteren gehören u. a. einige große Tonträgerhersteller [3] (Musiklabels [4]) sowie Konzertveranstalter und Tonträger-Presswerke. Viele der kleinen und mittleren Unternehmen sind in mehreren Teilsegmenten aktiv.

- Die gesamte Musikproduktion bis hin zum Verkauf an die Endkunden ist innerhalb komplexer Wertschöpfungsketten stark arbeitsteilig organisiert. Musikaufnahmen entstehen beispielsweise meist in Kooperation zwischen Tonträgerherstellern und spezialisierten Vorleistern (Presswerke, Tonstudios, Musikproduzenten); ihr Absatz wird über eigene Vertriebe sowie spezialisierte Unternehmen des Groß- und Einzelhandels organisiert. Ähnliche Wertschöpfungsketten existieren bei Musikveranstaltungen sowie bei der Produktion und dem Vertrieb von Musikinstrumenten und -zubehör.

Welche Unternehmen insgesamt zur Musikwirtschaft gehören, ist umstritten. In der „amtlichen“ Festlegung durch die Wirtschaftsminister der Bundesländer wird die Musikwirtschaft als „Musikmarkt“ bezeichnet, dem alle Unternehmen aus bestimmten Wirtschaftszweigen zugeordnet werden. Die genaue Auswahl dieser Wirtschaftszweige ist Teil einer umfassenden Definition der gesamten Kultur- und Kreativwirtschaft (KKW) in Deutschland. [5] Generell gelten dabei auch Angehörige der freien Berufe als Unternehmen. Zur Kulturwirtschaft zählen alle Unternehmen, die „überwiegend erwerbswirtschaftlich orientiert sind und sich mit der Schaffung, Produktion, Verteilung und/oder medialen Verbreitung von kulturellen/kreativen Gütern und Dienstleistungen befassen.“ [6] Beschäftigte in öffentlich finanzierten Einrichtungen – z. B. Museen, Theater und Orchester, Kulturund Kunstvereine oder Stiftungen – werden indessen im jährlich erscheinenden KKW-Monitoringbericht [7] nur nachrichtlich berücksichtigt.

Aus Sicht der großen musikwirtschaftlichen Verbände ist diese Abgrenzung der Musikwirtschaft jedoch zu eng, da sie wichtige musikwirtschaftliche Aktivitäten nicht mit einbezieht. Dies betrifft mit den Einzelinterpreten insbesondere einen Teil der ausübenden Musiker*innen, ferner private Musikschulen und freiberufliche Musikpädagog*innen. Eine von zehn musikwirtschaftlichen Verbänden in Auftrag gegebene Studie zur gesamtwirtschaftlichen Bedeutung der Musikwirtschaft aus dem Jahr 20158 („Musikwirtschaftsstudie“) kommt deshalb zu anderen Ergebnissen als der KKW-Monitoringbericht. Beide Quellen müssen für eine differenzierte Betrachtung der Musikwirtschaft in Deutschland berücksichtigt und gegenübergestellt werden.

Binnenstruktur (Teilsegmente) der Musikwirtschaft

Die Veröffentlichungen des Statistischen Bundesamts im Bereich der Wirtschaftsstatistik orientieren sich an einer einheitlichen, international abgestimmten Klassifikation der Wirtschaftszweige (WZ). Ein Unternehmen, das gleichzeitig mehreren Wirtschaftsaktivitäten nachgeht, wird nach seinem Umsatzschwerpunkt jeweils einem der darin enthaltenen Wirtschaftszweige zugeordnet. Die WZ-Klassifikation ist auch die Grundlage für die Abgrenzung der Musikwirtschaft im Rahmen des KKW-Monitorings. Da einige Wirtschaftszweige der WZ- Klassifikation ein sehr breites Spektrum unterschiedlicher Aktivitäten einschließen, können die dort zugeordneten Unternehmen schwerpunktmäßig sowohl in der Musikwirtschaft als auch in anderen Branchen aktiv sein. Im KKWMonitoring werden jedoch fast nur Wirtschaftszweige zum „Musikmarkt“ gezählt, bei denen die musikwirtschaftlichen Aktivitäten eindeutig überwiegen, [9] sodass viele Unternehmen der Musikwirtschaft nicht berücksichtigt werden. Die oben erwähnte Musikwirtschaftsstudie nimmt deshalb eine breitere Abgrenzung der Musikbranche vor. Insgesamt werden in ihr 22 verschiedene musikwirtschaftliche Hauptaktivitäten zu folgenden Segmenten der Musikwirtschaft zusammengefasst:

- Zum Teilsegment „Kreative“ gehören im KKW-Monitoring einerseits Urheber*innen musikalischer Werke (Komponist*innen, Textdichter*innen/ Songschreiber*innen, Musikbearbeiter*innen), andererseits ausübende Künstler* innen, für die die amtliche WZ-Systematik nur einen Wirtschaftszweig für Musikgruppen kennt. Musikalische Einzelinterpret*innen werden hier zusammen mit Schauspieler*innen und anderen Bühnenkünstler*innen dem Wirtschaftszweig „Selbstständige Bühnen-, Film-, TV-Künstler/-innen“ zugeordnet, der im KKW-Monitoring der Filmwirtschaft und dem Markt für darstellende Künste zugerechnet ist.

- Anders als im KKW-Monitoring gehören in der Musikwirtschaftsstudie auch private Musikschulen sowie freie Musikpädagog*innen zum Teilsegment „Musikunterricht“. Im KKW-Monitoring sind hingegen beide nicht dem Musikmarkt, sondern dem Markt für darstellende Künste zugeordnet.

- Zum Teilsegment „Musikveranstaltungen (live music)“ gehören im KKW-Monitoring Konzertveranstalter und private Musiktheater. In der Musikwirtschaftsstudie werden dem Segment zusätzlich Unternehmen mit folgenden Hauptaktivitäten zugerechnet: Gastspieldirektionen und Künstleragenturen, Tourdienstleister, Betreiber*innen von Musikclubs und von größeren Veranstaltungshallen sowie Ticketdienstleister, über die ein großer Teil des Vorverkaufs abgewickelt wird.

- Zum Teilsegment „Musikaufnahmen (recorded music)“ zählen im KKW-Monitoring Tonstudios, Tonträgerhersteller (Labels) sowie der Tonträgerfacheinzelhandel. In der Musikwirtschaftsstudie werden dem Segment daneben auch Musikproduzenten, Presswerke, Tonträgervertriebe sowie andere Handelsunternehmen des stationären und des Online-Handels mit Tonträgern und digitalen Musikprodukten zugeordnet.

- Zum Teilsegment „Musikverlage“ gehören im KKW-Monitoring die Unternehmen, die auf Grundlage individueller Rechtewahrnehmungsverträge für Komponist* innen und Textdichter*innen deren Urheberrechtsansprüche im In- und Ausland wahrnehmen, sowie die gemeinnützigen Verwertungsgesellschaften für Musikrechte. In der Musikwirtschaftsstudie sind GEMA und GVL hingegen einem eigenen Teilsegment „Verwertungsgesellschaften“ zugeordnet.

- Zum Teilsegment „Musikinstrumente“ gehören im KKW-Monitoring die Hersteller und Vertriebe von Musikinstrumenten, -equipment und -zubehör sowie der Facheinzelhandel mit Musikinstrumenten und Musikalien. In der Musikwirtschaftsstudie werden dem Segment zusätzlich noch die Hersteller von Bühnen- und Studioequipment für Musikaufnahmen und Musikveranstaltungen zugerechnet.

Wirtschaftliche Bedeutung und Entwicklungen

Die wirtschaftlichen Aktivitäten verschiedener Branchen bzw. Teilbranchen lassen sich anhand von Kennziffern vergleichen, die den Umfang der jeweiligen wirtschaftlichen Aktivitäten möglichst einheitlich messen. Häufig verwendet werden hierfür die Unternehmensanzahl und der Umsatz der Unternehmen einer Branche. Allerdings lassen diese beiden Kennziffern nur eingeschränkte Vergleiche zu, denn die Durchschnittsgröße der Unternehmen variiert von Branche zu Branche, und auch der addierte Umsatz aller Unternehmen liefert nur einen oberflächlichen Anhaltspunkt für den Umfang wirtschaftlicher Aktivitäten, weil sich Branchen in der Zahl ihrer Wertschöpfungsstufen deutlich unterscheiden können. [10]

In der Wirtschaftsstatistik basieren Branchenvergleiche deshalb meist auf zwei Messgrößen, bei der diese Doppelzählungsproblematik nicht auftritt. Dies ist zunächst die Zahl der Erwerbstätigen, zu der alle Festangestellten (in der Regel die Sozialversicherten in Voll- oder Teilzeit sowie geringfügig Beschäftigte) und alle im eigenen Unternehmen tätigen Selbstständigen gehören. Nicht eingerechnet werden freie Mitarbeiter*innen („Freelancer“), die nur befristet auf Honorarbasis tätig sind. Die Bundesagentur für Arbeit hat aufgrund der Beitragszahlungen zur Sozialversicherung einen genauen Überblick über die Angestellten. Die Zahl der Selbstständigen in einzelnen Wirtschaftszweigen wird auf Basis des jährlich durchgeführten Mikrozensus vom Statistischen Bundesamt geschätzt. [11] Für die Musikwirtschaft gibt es hier zusätzliche und genauere Daten aus der Versichertenstatistik der Künstlersozialkasse (KSK). [12]

Die wichtigste Kennziffer zur Erfassung der wirtschaftlichen Aktivität einer Branche wird in der Terminologie der Wirtschaftsstatistik als Bruttowertschöpfung bezeichnet: Es handelt sich im Wesentlichen um das in einem Jahr in den Unternehmen der Branche entstandene Gesamteinkommen. Es umfasst das Gewinneinkommen der Unternehmenseigentümer*innen sowie das Einkommen der Beschäftigten (Löhne und Gehälter). Zur Berechnung der Bruttowertschöpfung werden jeweils Daten zu den Umsatzerlösen aller Unternehmen der Branche und zum Wert aller von anderen Unternehmen bezogenen Vorleistungen benötigt.

„Die Musikwirtschaft in Deutschland besteht fast ausschließlich aus kleinen und mittleren sowie Kleinstunternehmen.“

Unternehmen und Umsätze

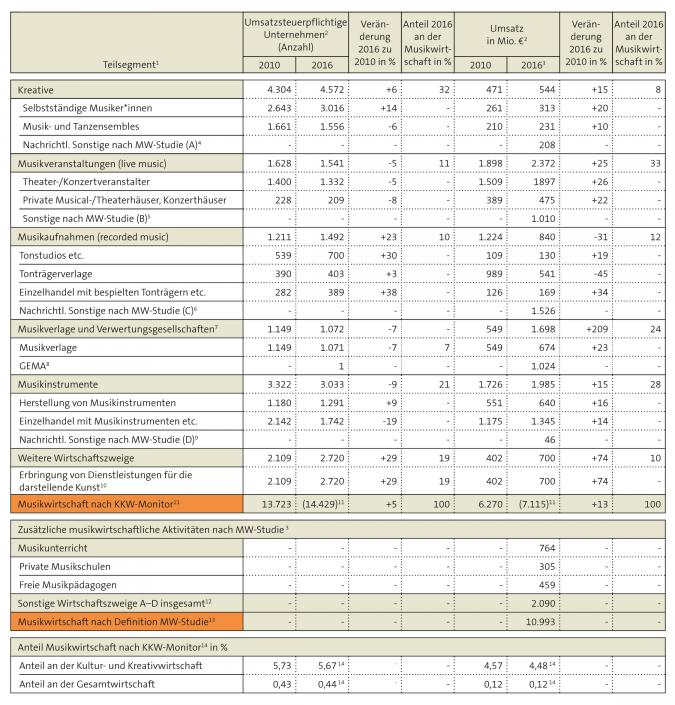

Nach den Daten des KKW-Monitorings gehörten im Jahr 2016 über 14.400 umsatzsteuerpflichtige Unternehmen (Jahresumsatz über 17.500) zum Musikmarkt. Ihr Gesamtumsatz betrüg rund 7,1 Milliarden Euro (vgl. Abbildung 1) Im Vergleich zu 2010 hat sich die Unternehmenszahl um fünf Prozent, der Gesamtumsatz um 13 Prozent erholt. Wie die Versichertenstatistik der KSK allerdings belegt, gibt es eine große Zahl selbstständiger Musikurheber*innen und ausübender Künstler*innen mit weniger als 17.500 Euro Jahreseinkommen, deren Umsätze somit im KKW-Monitoring unberücksichtigt bleibt. Folgt man hingegen der Abgrenzungsmethodik der Musikwirtschaftsstudie, haben die Unternehmen der Musikwirtschaft 2016 zusammen fast elf Milliarden Euro und damit einen deutlich höheren Umsatz erzielt. Diese Differenz erklärt sich erstens durch die Jahresumsätze der Selbstständigen unter 17.500 Euro, die hier einbezogen sind. Zum zweiten sind auch die Umsätze des Segments „Musikunterricht“ enthalten, und drittens bezieht die Musikwirtschaftsstudie ebenfalls die Umsätze derjenigen Unternehmen ein, die den Segmenten „Musikveranstaltungen“, „Musikaufnahmen“ und „Musikinstrumente“ zusätzlich zugeordnet wurden.

Erwerbstätige und Einkommen

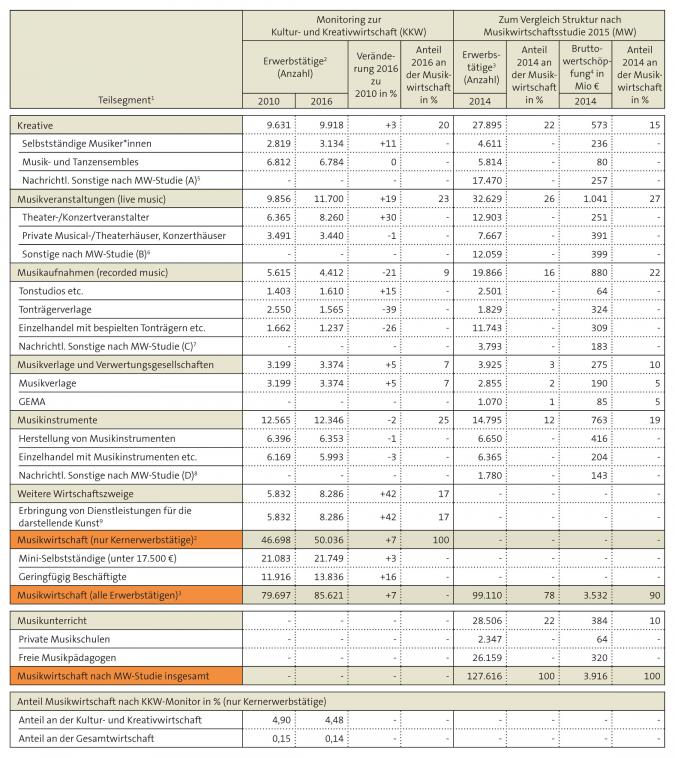

Nach den Daten des KKW-Monitorings waren im Jahr 2016 in den Unternehmen des Musikmarkts fast 86.000 Erwerbstätige beschäftigt (vgl. Abbildung 2). Hierzu zählten rund 50.000 „Kernerwerbstätige“ (in Voll- und Teilzeit beschäftigte Sozialversicherte und Selbstständige mit mehr als 17.500 Euro Umsatz) sowie knapp 22.000 Mini-Selbstständige (unter 17.500 Euro Jahresumsatz) und knapp 14.000 geringfügig Beschäftigte. Im Vergleich zu 2010 ist die Zahl der Erwerbstätigen damit um sieben Prozent angewachsen. [13] Den größten Beschäftigtenanteil an den Kernerwerbstätigen hatte nach dem KKW-Monitoring das Segment „Musikinstrumente“ (25 Prozent) gefolgt vom Segment „Musikveranstaltungen“ (23 Prozent) und dem Segment „Kreative“ (20 Prozent). Die Musikwirtschaftsstudie kommt mit insgesamt rund 128.000 Beschäftigten für das Erhebungsjahr 2014 auf eine deutlich höhere Zahl als das KKW-Monitoring (2014: 82.000, darunter 49.000 Kernerwerbstätige), wobei die Differenz zum größten Teil wiederum auf die Einbeziehung des Teilsegments „Musikunterricht“ zurückzuführen ist. Hier waren allein 28.500 angestellte und freiberufliche Musikpädagog* innen tätig, davon nach den Daten der KSK viele mit geringen Jahreseinkommen unter 17.500 Euro. Die weitere Differenz erklärt sich aus der Einbeziehung der im KKW-Monitoring nicht enthaltenen Einzelinterpret*innen und den Erwerbstätigen aus denjenigen Unternehmen, die in der Musikwirtschaftsstudie zusätzlich verschiedenen Musikwirtschaftssegmenten zugeordnet wurden (s. o.). Danach entfällt der größte Beschäftigtenanteil auf das Segment „Musikveranstaltungen“ (26 Prozent) gefolgt von den Segmenten „Musikunterricht“ und „Kreative“ (je 22 Prozent).

Zur Bruttowertschöpfung im Musikmarkt gibt es im KKW-Monitoring lediglich einen geschätzten Gesamtwert in Höhe von 2,5 Milliarden Euro. Eine Aufteilung der Unternehmens- und Arbeitnehmereinkommen auf einzelne Musikwirtschaftssegmente wird nicht vorgenommen. Aus der Musikwirtschaftsstudie liegen von 1.300 Unternehmen Angaben zu ihren Erlös- und Kostenstrukturen im Jahr 2014 vor, die insgesamt eine Bruttowertschöpfung in Höhe von 3,9 Milliarden Euro erzielten. Davon waren knapp die Hälfte (1,9 Milliarden Euro) Unternehmensgewinne (einschließlich der Einkommen der Selbstständigen), rund 1,8 Milliarden Euro Arbeitnehmereinkommen sowie 200 Millionen Euro Abschreibungen. Der größte Einkommensanteil entfiel auf die „Musikveranstaltungen“ (27 Prozent) gefolgt von den Segmenten „Musikaufnahmen“ (22 Prozent) und „Musikinstrumente“ (19 Prozent).

Musikwirtschaftliche Bereiche

Kreative

Die Kreativen der Musikbranche schaffen das wirtschaftliche Fundament für alle anderen Musikunternehmen. Mit Musikurheber*innen und ausübenden Künstler*innen sind zwei Gruppen zu unterscheiden, allerdings mit Überschneidungen, denn auch Musikausübende schreiben z. T. eigene Songs und komponieren selbst. Zu den Musikurheber*innen gehören Textdichter*innen/Songschreiber*innen, Komponist*innen und Musikbearbeiter*innen, die neue musikalische Werke schaffen oder bereits vorliegende bearbeiten. Ihre kreativen Leistungen sind durch das Urheberrecht geschützt, sodass ihre Haupteinkommensquelle in der Regel aus Lizenzeinnahmen besteht. Eine weitere wichtige Einkommensquelle sind Honorare für Auftragsproduktionen. Die Rechtewahrnehmung erfolgt über Musikverlage bzw. über die zuständige Verwertungsgesellschaft GEMA.

Bei den ausübenden Künstler*innen können Einzelinterpret*innen, Musikgruppen (Bands, Orchester, Chöre) und DJ*anes, die live auftreten oder Musikaufnahmen einspielen, unterschieden werden. Ihre Haupteinkommensquelle sind Honorare und Gagen für Konzerte oder aus Plattenverträgen. Für ihre kreativen Leistungen existiert im Fall von Tonaufnahmen ein Leistungsschutzrecht; die Rechtewahrnehmung hierfür erfolgt über die Verwertungsgesellschaft GVL. Die wirtschaftliche Lage der Kreativen ist individuell sehr unterschiedlich. Bekannte Persönlichkeiten können durch Konzerte und aus dem Verkauf von Tonträgern bzw. digitalen Musikprodukten teilweise hohe Einkommen erzielen, während unbekannte Newcomer oder Vertreter*innen weniger populärer Musikrichtungen oft mit geringen Einkommen leben müssen. Ähnliche Unterschiede gibt es in der Gruppe der Musikurheber*innen. Ein umfassendes Bild entsteht deshalb erst, wenn man zusätzlich zur Umsatzsteuerstatistik Angaben der KSK zu den Jahreseinkommen ihrer Versicherten aus dem Musikbereich berücksichtigt.

Demnach waren 2016 etwa 18.000 ausübende Künstler*innen im Bereich Musik versichert, rund 1.100 mehr als 2010. Ihr durchschnittliches Jahreseinkommen lag bei 12.650 Euro. Nur etwa 150 Einzelinterpret*innen hatten 2016 Einnahmen von über 100.000 Euro; bei den Musikgruppen waren es etwa 280. Im Vergleich zu 2010 hat sich das durchschnittliche Jahreseinkommen der ausübenden Künstler*innen damit um 17 Prozent erhöht, die Durchschnittslöhne in der Gesamtwirtschaft stiegen im selben Zeitraum um 15 Prozent. Die Situation der rund 4.300 bei der KSK versicherten Musikurheber*innen ist nur geringfügig besser. Ihr durchschnittliches Jahreseinkommen lag 2016 bei 18.700 Euro und damit um 22 Prozent über dem Betrag von 2010. Von ihnen verfügten 2016 nur etwa 650 über Jahreseinnahmen von mehr als 100.000 Euro. Sehr viele Musikausübende in Deutschland können demnach nicht allein von ihren im Musikbereich erzielten Einkommen leben und sind gezwungen, auch musikfremde Tätigkeiten auszuüben, um eine ausreichende Existenzgrundlage zu sichern.

Musikunterricht

Ergänzend zum Musikunterricht an allgemein bildenden Schulen wird von den privaten Haushalten in Deutschland in großem Umfang kostenpflichtiger Gesangs- und Instrumentalunterricht durch öffentliche und private Musikschulen sowie durch freiberufliche Musikpädagog*innen nachgefragt. Nach den Konsumerhebungen des Statistischen Bundesamts wurden hierfür im Jahr 2016 knapp 1,6 Milliarden Euro ausgegeben, fast der gleiche Betrag wie 2010.

Zum Teilsegment Musikunterricht gehören die privaten Musikschulen und die freien Musikpädagog*innen. Umsätze, Erwerbstätige und Bruttowertschöpfung der rund 930 öffentlich finanzierten Musikschulen werden nach den Konventionen des KKW-Monitorings nicht zur Kultur- und Kreativwirtschaft gerechnet. Bei der KSK waren Ende 2016 rund 26.500 freiberufliche Musikpädagog* innen versichert. Gegenüber 2010 ist ihre Zahl um 21 Prozent gestiegen, obwohl ihre finanzielle Situation ähnlich prekär ist wie die der ausübenden Künstler*innen. Ihre Jahreseinnahmen betrugen 2016 im Durchschnitt lediglich 12.500 Euro (2010: 11.000 Euro) und stammten sowohl aus privat erteiltem Unterricht als auch aus Honorarverträgen mit privaten und öffentlichen Musikschulen.

Von den zahlreichen freien Anbietern waren 2016 im Bundesverband der Freien Musikschulen (bdfm) 340 private Musikschulen organisiert, die nach Angaben des Verbands zusammen 158.000 Schüler (einschließlich Kooperationsschüler) unterrichteten. Schreibt man die Angaben aus einer Befragung im Rahmen der Musikwirtschaftsstudie fort, betrug ihr Umsatz schätzungsweise 305 Millionen Euro. Es wurden insgesamt 6.300 Lehrkräfte überwiegend auf Honorarbasis beschäftigt. [14]

Die öffentlich finanzierten und im Verband der Musikschulen (VdM) organisierten Musikschulen unterrichteten im Jahr 2016 insgesamt 1,45 Millionen Schüler*innen und kamen auf Gesamteinnahmen von rund 950 Millionen Euro. Etwa die Hälfte davon waren Zuschüsse der jeweiligen öffentlichen Träger, knapp 450 Millionen Euro wurden aus Unterrichtsgebühren erzielt, rund 12 Prozent mehr als 2010. [15]

Musikveranstaltungen (live music)

Im Jahr 2000 waren die Konsumentenausgaben für Konzerte wie für Tonträger noch auf einem ähnlichen Niveau. Nach dem drastischen Rückgang der Tonträgernachfrage seit 2000 (s. u.) und aufgrund stark steigender Ausgaben für Konzerte hat sich das Verhältnis mittlerweile deutlich zugunsten der Livemusik verändert. Die Gesellschaft für Konsumforschung (GfK) hat im Auftrag des Bundesverbands der Veranstaltungswirtschaft (bdv), einem der beiden Branchenfachverbände des konzertveranstaltenden und konzertvermittelnden Gewerbes [16] mit derzeit rund 240 Mitgliedern, für das Jahr 2016 Ausgaben in Höhe von etwa 3,7 Milliarden Euro für rund 71 Millionen Tickets zu Musikveranstaltungen ermittelt, darunter 1,04 Milliarden Euro für Klassikkonzerte, Opern- und Operettenaufführungen sowie 0,65 Milliarden Euro für Musicals. [17] Im Vergleich zum Jahr 2009 bedeutet dies einen Anstieg von über 1,4 Milliarden Euro bzw. 60 Prozent. Für Livekonzerte haben Musikkonsumenten im Jahr 2016 damit mehr als doppelt so viel aufgewendet wie für den Kauf von Tonträgern und digitalen Musikprodukten (s. u.). Aufgrund deutlich gestiegener Ticketpreise (um 70 Prozent seit 2009) verzeichnete das Teilsegment „Musikveranstaltungen“ trotz rückläufiger Zahl der Konzertbesuche das größte Umsatzwachstum innerhalb der Musikwirtschaft. Für die nächsten Jahre geht der bdv eher von einer abflachenden Wachstumskurve aus, da die Bereitschaft des Publikums nachlässt, noch höhere Ticketpreise zu zahlen.

Zum Teilsegment gehören mit den Konzertveranstaltern sowie den Gastspieldirektionen und Künstleragenturen unterschiedliche Unternehmenstypen: [18]

- Die Konzertveranstalter nehmen innerhalb der Wertschöpfungskette für Musikveranstaltungen die zentrale Stellung ein. [19] Festivalveranstalter organisieren dabei unterschiedliche Konzerte an einem Ort bzw. in einer Region, Tourneeveranstalter Konzerte derselben Künstler*innen an mehreren Orten. Letztere arbeiten an den verschiedenen Veranstaltungsorten jeweils mit sogenannten „örtlichen Veranstaltern“ zusammen, die für ihre Organisations- und Vermarktungsleistungen einen Teil der Ticketeinnahmen erhalten. Ein Teil der Konzertveranstalter verfügt über eigene Spielstätten. Dabei ist eine Differenzierung zwischen Spielstätten mit bis zu 1.000 qm Veranstaltungsfläche („Musikclubs“) und großen Spielstätten, wie z. B. Mehrzweckhallen, sinnvoll. Private Musiktheater sind ein weiterer Veranstaltertyp mit eigener Spielstätte und eigenem Personal.

- Eine wichtige Funktion erfüllen die Gastspieldirektionen und Künstleragenturen. Gastspieldirektionen „liefern“ Veranstaltern für deren Veranstaltungen auf dem Weg eines Eigengeschäfts Kunstschaffende, die sie selbst unter Vertrag haben. Künstlervermittler werden hingegen nicht im eigenen Namen, sondern regelmäßig auf der Grundlage von Dienstverträgen im Namen und Auftrag der Kunstschaffenden tätig. Ihr Auftrag besteht darin, Auftrittsgelegenheiten zu akquirieren und für ihren Auftraggeber die entsprechenden Verträge zum Abschluss zu bringen. Ihre Haupteinnahmequellen sind entweder Provisionszahlungen aus den Umsätzen der Veranstalter oder aus den Einnahmen der von ihnen vertretenen Musiker*innen. Diese Praxis ist vor allem im Bereich der klassischen Musik eine gängige Vermittlungsform.

Musikaufnahmen (recorded music)

Die Einführung von Datenkompressionsverfahren wie MP3 und die zunehmende Internetnutzung haben die Distributionswege und die Art der Rezeption von Musikaufnahmen grundlegend verändert. Von 2000 bis 2012 kam es in Deutschland zu einem massiven Einbruch der privaten Nachfrage nach Aufnahmen (von 2,6 Milliarden auf nur noch 1,5 Milliarden Euro Umsatz). Seitdem ist der Gesamtmarkt zwar wieder gewachsen, bis 2016 allerdings nur um 100 Millionen Euro. Gleichzeitig verschiebt sich die Nachfrage zunehmend von physischen Tonträgern zu digitalen Produkten und hier wiederum weg von Downloads hin zur Streamingnutzung. Im Jahr 2016 gaben die privaten Haushalte nach Angaben des Bundesverbands Musikindustrie (BVMI) knapp eine Milliarde Euro für physische Tonträger und rund 600 Millionen Euro für digitale Musik aus, darunter allein 385 Millionen an Abonnementgebühren für Musikstreamingdienste. Audiostreaming war damit erstmals das zweitstärkste Umsatzsegment nach der CD, digitale Downloads machten nur zwölf Prozent des Gesamtmarkts aus.

Das Segment „Musikaufnahmen“ umfasst alle Bereiche der Herstellung, Vervielfältigung und des Vertriebs physischer Tonträger und digitaler Musikprodukte. Im Zentrum der Wertschöpfungskette für Musikaufnahmen stehen die rund 400 umsatzsteuerpflichtigen Tonträgerhersteller, die oft mehrere Musiklabels besitzen. Der Markt für Tonträger und digitale Musikprodukte wird seit Jahrzehnten von wenigen international aktiven „Major Labels“ beherrscht. Der Marktanteil der vielen sogenannten „Independent Labels“ lag weltweit im Jahr 2016 bei etwa 38 Prozent, in Deutschland bei rund 31 Prozent. Bei den Major Labels hat die Marktschrumpfung auf fast allen nationalen Märkten zu Konzentrationsprozessen geführt, sodass in Deutschland aktuell nur noch drei von ihnen aktiv sind. Sie sind – neben anderen – im BVMI organisiert, während sich die meisten Independent Labels, aber auch unabhängige Musikverlage, Vertriebe, Produzent*innen und selbstvermarktende Künstler*innen im Verband unabhängiger Musikunternehmen (VUT) zusammengeschlossen haben.

Die Musiklabels finanzieren Künstler*innen im Rahmen eines Plattenvertrags in der Regel die Aufnahmen in Tonstudios vor, organisieren die Vervielfältigung der Musikaufnahmen und anschließend auch den Distributionsprozess. Die wesentliche Leistung der Labels besteht in Marketing- und Promotion-Aktivitäten, zu denen teils auch die Organisation von Konzerttourneen oder die Organisation der Produktion von Merchandisingprodukten gehören. Alternativ können bei sogenannten Bandübernahmeverträgen bereits fertig produzierte Musikaufnahmen in den eigenen Musikkatalog mit aufgenommen werden. Neben den Einnahmen aus dem Vertrieb bzw. dem Direktverkauf von Tonträgern bzw. digitalen Musikprodukten erzielen die Tonträgerhersteller und die freien Produzenten Erlöse aus GVL-Ausschüttungen sowie Lizenzeinnahmen aus Merchandising.

Die Aufnahmen selbst werden in angemieteten oder selbstbetriebenen Tonstudios produziert, von denen es 2016 etwa 700 umsatzsteuerpflichtige Unternehmen gab (2010: 540). Allerdings ist von 2010 bis 2016 die Zahl der in Deutschland neu erschienenen Musik-Alben um zehn Prozent (Pop) bzw. knapp 30 Prozent (Klassik) zurückgegangen, während der Anteil der ausländischen Musikproduktionen am Absatz im gleichen Zeitraum kontinuierlich zugenommen hat. Es gibt hier also einen immer stärkeren Wettbewerb in einem tendenziell schrumpfenden Teilmarkt. Die Erstellung und Vervielfältigung („Pressung“) der physischen Tonträger (überwiegend als CD oder Vinyl-Schallplatte) übernehmen spezialisierte Presswerke, deren Anzahl und Umsatz mit den abnehmenden Verkaufszahlen physischer Tonträger in den letzten Jahren deutlich zurückgegangen ist. Beim Vertrieb physischer Tonträger hatten die rund 390 auf Bild- und Tonträger spezialisierten Facheinzelhändler im Vergleich zu Warenhäusern und Elektrofachmärkten schon immer eine untergeordnete Bedeutung. In den letzten Jahren hat sie weiter abgenommen. Nach Angaben des BVMI wurden 2016 98,5 Prozent aller Umsätze mit Tonträgern in anderen Formen des stationären Einzelhandels (62 Prozent) sowie durch Digital- Händler (36,5 Prozent) erzielt. [20]

Insgesamt hat sich der Markt für Musikaufnahmen zwar in den letzten Jahren wieder stabilisiert, es ist aber absehbar, dass sich der Trend zu digitalen Musikprodukten und hierbei zur Streamingnutzung weiter fortsetzt. Alle Unternehmen des Segments „Musikaufnahmen“, deren Aktivitäten im Zusammenhang mit der Herstellung und dem Vertrieb physischer Tonträger stehen, müssen deshalb mit einer weiter sinkenden Nachfrage rechnen. Gleichzeitig wächst die Marktmacht der Betreiber von Streamingdiensten, sodass der künftige Umfang an Neuproduktionen auch davon abhängen wird, welcher Anteil an den Streamingeinnahmen an die Tonträgerhersteller geht.

Musikverlage

In den rund 1.070 Musikverlagen in Deutschland waren im Jahr 2016 zusammen knapp 3.400 Personen beschäftigt – 200 mehr als im Jahr 2010, wobei die Zahl der Verlage seither um knapp 80 zurückgegangen ist. Die klassische Tätigkeit der Musikverlage besteht im Druck und Vertrieb von Musikalien, die meist nicht über den allgemeinen Buchhandel, sondern über spezialisierte Musikfachhändler abgesetzt werden, welche partiell auch Musikinstrumente verkaufen (s. u.). Das Tätigkeitsspektrum der Verlage hat sich in den letzten Jahrzehnten allerdings kontinuierlich erweitert. Nach einer im Jahr 2017 durchgeführten Mitgliederbefragung des Deutschen Musikverleger-Verbands (DMV) entfallen auf das Notengeschäft (Erwerbungen privater Haushalte sowie Verkauf und Verleih an Musikausübende, Musikschulen und Selbstständige) weniger als zehn Prozent der Gesamterlöse, die 2016 insgesamt knapp 700 Millionen Euro betragen haben. Die privaten Haushalte gaben nach den Konsumerhebungen des Statistischen Bundesamts 2016 für Noten und Textbücher rund 50 Millionen Euro aus – ein Betrag, der seit 2010 nahezu unverändert geblieben ist.

Der überwiegende und seit Jahren kontinuierlich steigende Teil der Erlöse von Musikverlagen stammt hingegen aus dem Lizenzgeschäft. Hierfür übertragen Textdichter*innen/ Songschreiber*innen und Komponist*innen einem Musikverlag in einem Wahrnehmungsvertrag die Auswertung ihrer musikalischen Werke für unterschiedliche Nutzungsarten. Dazu gehört beispielsweise die Nutzung von Songs oder Kompositionen als Filmmusik oder in Computerspielen, für die Nutzer* innen beim Musikverlag entsprechende Lizenzen erwerben müssen. Auch Bühnenwerke werden größtenteils über die Musikverlage lizenziert.

Häufig wird ein Teil der Rechtewahrnehmung an die GEMA weiterübertragen, wobei 2016 die GEMA-Einnahmen nur rund die Hälfte der gesamten Lizenzeinnahmen der Musikverlage ausmachten. Im Ausland werden die Rechte entweder ebenfalls durch die GEMA wahrgenommen, die von ihren Schwestergesellschaften Ausschüttungen für die Nutzung ihres Repertoires erhält, oder über Subverlage in anderen Ländern, die dort eigene Lizenzgeschäfte tätigen bzw. ihre Rechte von der jeweiligen nationalen Verwertungsgesellschaft wahrnehmen lassen.

Die künftige Entwicklung des Segments Musikverlage wird stark von der Entwicklung des Urheberrechts abhängen, dessen Kern auf EU-Ebene beschlossen und dessen Auslegung von Entscheidungen des Europäischen Gerichtshofs und deutscher Gerichte beeinflusst wird.

Verwertungsgesellschaften

Das Gesetz über Urheberrechte und verwandte Schutzrechte (UrhG) schafft in Deutschland den Rechtsrahmen für wissenschaftlich-kulturelle Leistungen in den Bereichen Literatur, Kunst und Wissenschaft und damit auch für die Vergütungsansprüche, die bei der Aufführung musikalischer Werke, bei der Herstellung von Tonträgern und digitalen Musikprodukten oder bei der Ausstrahlung von Musiksendungen entstehen. Da es für Urheber*innen und Leistungsschutzberechtigte nicht möglich ist, mit allen, die ihre musikalischen Werke und Produktionen nutzen, individuelle Lizenzverträge abzuschließen, geschweige denn deren korrekte Einhaltung zu überwachen, sind Verwertungsgesellschaften entstanden, die die Lizenzansprüche großer Gruppen von Rechteinhabern bündeln. Für die Musikwirtschaft sind dies vor allem die GEMA und die GVL, aber auch die VG Musikedition.

Die GEMA vertritt die Urheber*innen musikalischer Werke bei der Durchsetzung ihrer Rechte. Ein Teil dieser Textdichter*innen, Komponist*innen und Musikbearbeiter* innen überträgt die Rechtewahrnehmung ihrerseits auf Musikverlage, sodass an diese ein Teil der Ausschüttungen der GEMA geht. Zudem übernimmt der Außendienst der GEMA teilweise Lizenzierungsdienste für die GVL und andere Verwertungsgesellschaften. 2016 betrugen die Rechteerlöse ohne Inkassomandate insgesamt 850 Millionen Euro und damit 25 Prozent mehr als 2010. [21]

Die GVL vertritt Musikausübende und Tonträgerhersteller bei der Wahrnehmung ihrer Rechte aus der Nutzung von Musikaufnahmen, wobei die Ausschüttungen an beide Gruppen etwa zu gleichen Teilen gehen und die GEMA im Auftrag der GVL einen Teil des Inkassos übernimmt. 2016 betrugen die Rechteerlöse insgesamt 270 Millionen Euro. [22] Gegenüber 2010 ist dies eine Steigerung um 50 Prozent. Allerdings sind im Betrag von 2016 auch Nachzahlungen von Abgaben der Hersteller mobiler Endgeräte aus den Vorjahren enthalten. Ohne diese Sondererlöse hätte der Anstieg seit 2010 rund 35 Prozent betragen.

Die Verwertungsgesellschaften im Musikbereich stellen somit für Musikschaffende regelmäßige Einkommen sicher und sind dadurch ein eigener relevanter Wirtschaftsfaktor. Ende 2016 hatten GEMA und GVL gemeinsam fast 1.000 Angestellte.

Musikinstrumente und Musikfachhandel

Im Teilsegment „Musikinstrumente“ können Unternehmen nach drei Hauptaktivitäten unterschieden werden:

- Herstellung von Musikinstrumenten und Musikequipment (MI-Branche): Nach den Daten der Umsatzsteuerstatistik des Statistischen Bundesamts gab es in Deutschland 2016 fast 1.300 überwiegend kleine und mittlere Unternehmen. Diese Teilbranche zeichnet sich durch einen hohen Spezialisierungsgrad und eine überdurchschnittliche Export- bzw. Importverflechtung aus.

- Verkauf von Musikinstrumenten und -equipment, vorwiegend über etwa 1.700 spezialisierte Musikfacheinzelhändler (stationär und online). Diese haben in der Regel auch Musikalien (Noten), Musikbücher, Songbooks und DVDs in ihrem Sortiment.

- Herstellung von Studio- und Bühnenequipment und Absatz der Produkte an die professionellen Kunden meist über eigene Vertriebe.

In keinem anderen Segment der Musikwirtschaft sind der Exportanteil an der inländischen Produktion und der Importanteil an der inländischen Nachfrage so hoch wie bei den Musikinstrumenten. Im Jahr 2016 kamen die deutschen Hersteller von Musikinstrumenten auf einen Gesamtumsatz von 640 Millionen Euro. Der Produktionsumsatz hat damit seit 2010 um 16 Prozent zugelegt. Gleichzeitig wurden Musikinstrumente für 555 Millionen Euro exportiert und für 585 Millionen Euro importiert. Allerdings sieht sich die Branche einem wachsenden Wettbewerbsdruck, insbesondere durch asiatische Hersteller, ausgesetzt. Aus den Daten der Außenhandelsstatistik für die Jahre 2010 bis 2016 lässt sich aber bislang kein Trend zu stetig wachsenden Importüberschüssen ableiten. Jahre mit leichten Defiziten und Jahre mit leichten Überschüssen wechseln sich ab. [23] Der deutsche Musikinstrumentenbau hat eine lange Tradition und besteht vor allem aus hochspezialisierten Industrie- und Handwerksunternehmen, die traditionelle Klein- und Großinstrumente, aber auch elektronische Instrumente herstellen. Ein Teil von ihnen ist im Bundesverband der deutschen Musikinstrumenten-Hersteller (BdMH) organisiert, während sich der Bundesinnungsverband für das Musikinstrumenten-Handwerk (BIV) speziell für die Interessen von 13 Innungsverbänden einsetzt, die wiederum Handwerksbetriebe aus ganz Deutschland vertreten. Die Produktionsstandorte befinden sich nicht nur in großen Städten, sondern auch in ländlichen Regionen wie dem Vogtland, teilweise mit besonderen Spezialisierungen auf einzelne Instrumentengruppen (vgl. Abbildung 3).

Nach den Konsumerhebungen des Statistischen Bundesamts gaben die privaten Konsumenten 2016 in Deutschland ca. 600 Millionen Euro für Musikinstrumente und -zubehör aus. Hinzu kommt noch die Nachfrage durch Unternehmen und Institutionen der Musikwirtschaft, beispielsweise durch private und öffentliche (Musik-)Schulen, ausübende Künstler*innen, Veranstalter, Tonstudios usw. Der Branchenverband SOMM – Society Of Music Merchants, Interessenvertretung von rund 60 Unternehmen aus den Bereichen Herstellung, Vertrieb, Handel und Medien aus der Musikinstrumentenbranche, die rund zwei Drittel des deutschen Musikinstrumentenmarkts repräsentieren, gibt für das Jahr 2016 Gesamtumsätze von 960 Millionen Euro für Noten, Musikinstrumente und professionelles Studiound Bühnenequipment an, 24 2010 lag der Umsatz noch zehn Prozent niedriger.

Der Verkauf von Musikinstrumenten erfolgt – anders als bei den Tonträgern – noch weitgehend über spezialisierte Musikfachhändler, von denen rund 60 Prozent im Gesamtverband Deutscher Musikfachgeschäfte (GDM) organisiert sind. Der Gesamtumsatz des Musikfachhandels (einschließlich anderer Produktgruppen) hat seit 2010 um 14 Prozent auf 1,35 Milliarden Euro im Jahr 2016 zugelegt. Gleichzeitig ist die Zahl der Musikfachhandelsunternehmen aber um ein Fünftel zurückgegangen. Eine Ursache ist, dass Teile des Sortiments immer stärker über den Online-Handel erworben werden und dadurch vor allem kleine Händler unter Druck geraten.

Volkswirtschaftliche Relevanz

Das Statistische Bundesamt hat zuletzt für das Jahr 2015 Daten über die Bruttowertschöpfung und Erwerbstätigenzahlen aller wichtigen Teilbereiche der Medienwirtschaft veröffentlicht. [25] Danach entspricht die Bruttowertschöpfung der Musikwirtschaft in der weiten Abgrenzung der Musikwirtschaftsstudie mit 3,9 Milliarden Euro in etwa derjenigen der Filmwirtschaft. Die in der Musikwirtschaft entstandenen Einkommen sind größer als bei den Hörfunkveranstaltern (1,85 Milliarden Euro), den Buchverlagen (2,05 Milliarden Euro) und den Zeitschriftenverlagen (2,95 Milliarden Euro), aber niedriger als bei den Fernsehveranstaltern (6,35 Milliarden Euro) und den Zeitungsverlagen (4,2 Milliarden Euro). Aufgrund der großen Zahl von Mini-Selbstständigen in den Teilsegmenten „Kreative“ und „Musikunterricht“ war die Beschäftigtenzahl höher als in allen anderen Medienbranchen: Zeitungsverlage (73.500), Filmwirtschaft (64.300), Fernsehveranstalter (30.300), Buchverlage (24.100), Hörfunkveranstalter (11.900).

Nachfrage in anderen Branchen und Ausstrahlungseffekte

Die wirtschaftlichen Aktivitäten der Musikunternehmen strahlen auch auf andere Bereiche der Wirtschaft aus. Zum einen werden Vorleistungen bei Unternehmen außerhalb der Musikwirtschaft nachgefragt, sodass durch die Musikproduktion indirekt auch in anderen Branchen Einkommen und Beschäftigung entstehen. Nach den Erhebungen der Musikwirtschaftsstudie wurden solche Vorleistungen 2014 von rund 17.000 Erwerbstätigen hergestellt, wobei im Rahmen der Produktion Gewinne und Arbeitnehmereinkommen von rund 1,1 Milliarden Euro entstanden (zusätzlich zur Wertschöpfung von 3,9 Milliarden innerhalb der Musikwirtschaft). Wirtschaftsbranchen, die Musik intensiv als Input für ihre eigenen Produkte nutzen (insbesondere Diskotheken, Hersteller von audiovisuellen Medieninhalten oder von Audio-Unterhaltungselektronik) kommen zusammen auf fast 15 Milliarden Euro Umsatz pro Jahr.

Über 71 Millionen Konzertbesuche im Jahr 2016 in Deutschland zeigen zudem, dass der Musiktourismus immer wichtiger wird. Mit dem Besuch von Musikveranstaltungen sind in der Regel neben dem Ticketkauf weitere Ausgaben verbunden, darunter Anfahrtskosten und Ausgaben für Gastronomieleistungen oder für Merchandisingprodukte am Veranstaltungsort. Ist die Anfahrt sehr weit, fallen gegebenenfalls auch noch Übernachtungskosten an. Aus Umfragedaten zu den durchschnittlichen Ausgaben für Tagesreisen und Kurzurlaube, die mit Konzertbesuchen verbunden sind, errechnen sich durch Konzerte veranlasste Ausgaben im Gesamtumfang von rund 1,1 Milliarden Euro (Tagesausflüge) bzw. 4,5 Milliarden Euro (Kurzreisen) pro Jahr. [26]

Zusammenfassung und Ausblick

Vergleicht man auf Basis der Daten des KKW-Monitorings die Entwicklung der Unternehmenszahlen, der Umsätze und der Erwerbstätigenzahlen in der Musikwirtschaft von 2010 bis 2016 mit der Entwicklung der gesamten Kreativwirtschaft bzw. mit der Gesamtwirtschaft, so zeigt sich Folgendes:

- Die Zahl der Unternehmen in der Musikwirtschaft hat seit 2010 um fünf Prozent zugenommen – mehr als in der Gesamtwirtschaft (plus drei Prozent) und fast so stark wie in der gesamten Kreativwirtschaft (plus sechs Prozent).

- Der Umsatzanstieg der Musikwirtschaft lag im selben Zeitraum bei 13 Prozent (vgl. Abbildung 1) und damit geringfügig unter dem Umsatzanstieg aller Unternehmen der Kreativwirtschaft sowie dem der Gesamtwirtschaft (jeweils rund 16 Prozent Steigerung).

- Die Zahl der Erwerbstätigen ist in der Musikwirtschaft seit 2010 um sieben Prozent genauso stark gestiegen wie in der gesamten Kreativwirtschaft, aber nicht ganz so stark wie in der Gesamtwirtschaft (plus zehn Prozent).

Insgesamt spiegeln die Daten also einen stabilen positiven Entwicklungstrend für die Musikwirtschaft – selbst dann, wenn hier ein Teil der musikwirtschaftlichen Aktivitäten bzw. Erwerbstätigen durch eine zu enge Abgrenzung der Musikwirtschaft im KKW-Monitoring gar nicht mit erfasst wird. Hinzu kommen erhebliche positive indirekte Ausstrahlungseffekte auf andere Branchen der Volkswirtschaft; sie wurden auch beim ersten Musikwirtschaftsgipfel im Juni 2018 von Seiten der Politik gewürdigt. Für künftige Wachstumschancen wird auch entscheidend sein, wie das seit Langem existierende Problem prekärer Einkommen bei einer großen Zahl von Kreativen (angemessene Beteiligung an Lizenzeinnahmen) und freier Musikpädagog*innen (angemessene Bezahlung für Unterrichtstätigkeiten) angegangen wird.

Die Musikwirtschaft ist in allen Teilsegmenten von einem Strukturwandel erfasst, der insbesondere durch die Digitalisierung bedingt ist und bereits zu deutlichen Unterschieden im Wachstum geführt hat wie auch die jeweiligen Wachstumspotenziale beeinflusst. Haben sich die Ausgaben der privaten Konsumenten für das aktive Musizieren seit 2010 stabil entwickelt, ist es bei den Ausgaben für die Musikrezeption zu einer starken Umschichtung weg von Musikaufnahmen hin zu Musikkonzerten gekommen. Dies spiegelt sich auch in der Entwicklung der Erwerbstätigenzahlen: Während sie im Segment „Musikveranstaltungen“ seit 2010 um 19 Prozent gestiegen sind, verzeichnete das Segment „Musikaufnahmen“ einen Rückgang um 21 Prozent. Der fortschreitende Trend bei den Musikaufnahmen weg von physischen Tonträgern hin zur Rezeption digitaler Musikprodukte wird zu einem weiteren Abbau von Produktions- und Vertriebsleistungen für physische Tonträger führen. Gleichzeitig dürfte das erreichte Niveau der Ticketpreise für Konzerte das Wachstumstempo im Segment „Musikveranstaltungen“ begrenzen.

Fußnoten

- Vgl. Statistisches Bundesamt: Wirtschaftsrechnungen. Laufende Wirtschaftsrechnungen Einkommen, Einnahmen und Ausgaben privater Haushalte 2016, Wiesbaden 2018 (Konsum nach SEA-Codes: zusätzliche Aufgliederung).

- Etwa die Hälfte des künstlerischen und technischen Personals sowie der Einnahmen der öffentlich finanzierten Mehrspartentheater sind dem Musiksektor zuzurechnen.

- In der amtlichen Wirtschaftszweigsystematik werden die Tonträgerhersteller als „Verlage von bespielten Tonträgern“ bezeichnet.

- Markenname für das vertriebene Repertoire (oft eine bestimmte Stilrichtung).

- Vgl. Arbeitskreis Kultur- und Kreativwirtschaft in der Wirtschaftsministerkonferenz: Leitfaden zur Erfassung von statistischen Daten für die Kulturund Kreativwirtschaft (Fassung 2016) – Kurzanleitung, Köln 2016. Online unter: https://www.wirtschaftsministerkonferenz.de/WMK/DE/termine/Sitzungen/16-06-08-09-WMK/16-06-08-09-bericht-leitfaden-ak-kultur-kreativwirtschaft-10.pdf?__blob=publicationFile&v=2 (Zugriff: 4. Juni 2018).

- Vgl. die Definition der Initiative Kultur- und Kreativwirtschaft der Bundesregierung unter https://www.kultur-kreativ-wirtschaft.de/KUK/Navigation/DE/DieBranche/Uebersicht/uebersicht.html (Zugriff: 4. Juni 2018).

- Vgl. Bundesministerium für Wirtschaft und Energie (Hrsg.): Monitoringbericht Kultur- und Kreativwirtschaft 2017 – Langfassung, Berlin 2018. Online unter: https://www.kultur-kreativ-wirtschaft.de/KUK/Redaktion/DE/PDF/monitoring-wirtschaftliche-eckdaten-kuk-2017-langfassung.pdf?__blob=publicationFile&v=5 (Zugriff: 7. November 2018).

- Vgl. Bundesverband Musikindustrie [u. a.] (Hrsg.): Musikwirtschaft in Deutschland. Studie zur volkswirtschaftlichen Bedeutung von Musikunternehmen unter Berücksichtigung aller Teilsektoren und Ausstrahlungseffekte, Berlin 2015 (Zugriff: 14. Mai 2018).

- Einzige Ausnahme ist der Wirtschaftszweig „Erbringung von Dienstleistungen für die darstellende Kunst“, der außer zum Musikmarkt auch dem Markt für darstellende Künste zugeordnet wird.

- Erledigten Tonträgerhersteller alle Produktions- und Vermarktungsaktivitäten für digitale Musikprodukte „inhouse“, wäre der Gesamtumsatz aller Unternehmen des Teilsegments „Musikaufnahmen“ z. B. deutlich niedriger als beim Bezug der Leistungen größtenteils von selbstständigen Spezialisten (Tonstudios, Musikproduzenten, Presswerke, Vertriebs- und Einzelhandelsunternehmen).

- Im Mikrozensus werden jährlich etwa 800.000 Personen (ein Prozent der Bevölkerung) befragt. Allerdings werden dort die Wirtschaftszweige, in denen Arbeitnehmer*innen und Selbstständige tätig sind, nur grob erfasst. Vgl. Anja Liersch, Dominik Asef: Beschäftigung in Kultur- und Kreativwirtschaft. Sonderauswertung aus dem Mikrozensus 2015, hrsg. vom Statistischen Bundesamt, Wiesbaden 2015.

- Aktuelle Daten, die im Folgenden herangezogen werden, hat das MIZ in der Statistik „Freiberuflich Tätige in der Sparte Musik nach Tätigkeitsbereich und Durchschnittseinkommen‟ aufbereitet (Zugriff: 4. Juni 2018).

- Mini-Selbstständige und geringfügig Beschäftigte im Musikmarkt werden allerdings nur pauschal geschätzt und nicht auf die musikwirtschaftlichen Teilsegmente aufgeteilt.

- Zur Situation der Lehrkräfte s. auch Jürgen Simon: Einkommenssituation und Arbeitsbedingungen von Musikschullehrkräften und Privatmusiklehrern 2017. Ergebnisse der Umfrage der Fachgruppe Musik der ver.di von Juli 2017 – September 2017. (Zugriff: 14. August 2018).

- Daten in der Statistik Einnahmen und Ausgaben der Musikschulen im VdM

- Zum 1. Januar 2019 fusionierte der bdv mit dem Verband der Deutschen Konzertdirektionen (VDKD). Der neue Verband repräsentiert nach Angaben des bdv „100 Prozent des Wirtschaftszweiges und alle Genres der Veranstaltungswirtschaft unter einem Dach“. In bdv und VDKD waren im September 2018 knapp 500 Agenturen, Tournee- und Konzertveranstalter zusammengeschlossen.

- Vgl. Bundesverband der Veranstaltungswirtschaft (Hrsg.): Live-Entertainment in Deutschland. Eine Studie der Gesellschaft für Konsumforschung (GfK), Hamburg [u. a.] 2018.

- Nicht einbezogen sind die öffentlich betriebenen (Musik-) Theater, Konzerthallen sowie die überwiegend mit öffentlichen Mitteln finanzierten Orchester.

- Vgl. dazu auch Jens Michow, Johannes Ulbricht: Veranstaltungsrecht. Recht der Konzert- und Unterhaltungsveranstaltungen, München 2013, Rz 41 ff, 65 ff.

- Vgl. Bundesverband Musikindustrie (Hrsg.): Musikindustrie in Zahlen 2017, Berlin 2018, S. 36. Online unter: http://www.musikindustrie.de/fileadmin/bvmi/upload/02_Markt-Bestseller/MiZ-Grafiken/2017/BVMI_ePaper_2017.pdf (Zugriff: 14. Juni 2018).

- Vgl. GEMA (Hrsg.): Geschäftsbericht mit Transparenzbericht 2017, Berlin 2018. Online unter: https://www.gema.de/die-gema/publikationen/geschaeftsberichttransparenzbericht (Zugriff: 21. Juni 2018).

- Vgl. Gesellschaft zur Verwertung von Leistungsschutzrechten (Hrsg.): Geschäfts- und Transparenzbericht 2016. Online unter: https://gvl.de/gvl/presse-und-publikationen/publikationen (Zugriff: 14. Juni 2018).

- Statistisches Bundesamt: Außenhandel – Zusammenfassende Übersichten für den Außenhandel. (Endgültige Ergebnisse). 2013 u. 2016, Wiesbaden 2014 u. 2017.

- Pressemitteilung der SOMM „Musikinstrumentenmarkt verzeichnet weiterhin Zuwächse“ vom 4. März 2017.

- Vgl. Statistisches Bundesamt: Strukturerhebungen im Dienstleistungsbereich Information und Kommunikation 2015, Wiesbaden 2017. Im KKW-Monitoring werden auf Basis der Erwerbstätigenzahlen ebenfalls Daten zur Bruttowertschöpfung für alle Teilmärkte geschätzt. Diese liegen aber jeweils weit über den Werten des Statistischen Bundesamts.

- Vgl. Bundesverband Musikindustrie [u. a.] (Hrsg.), Musikwirtschaft in Deutschland, S. 20.